В последние годы структура Российской банковской системы претерпевает значительные изменения, характеризуясь поступательным сокращением количества банков, их централизацией и ужесточением системы регулирования. Все эти изменения, по нашему мнению, являются следствием влияния мирового глобального тренда в области снижения числа банковских структур, отказа от децентрализации, а также усиления надзора за их деятельностью. Являясь страной с достаточно молодой экономикой, Россия подвержена влиянию общемировых тенденций финансового рынка. В то же время, несмотря на существенный потенциал, наша страна пока еще не может конкурировать с ведущими мировыми банковскими системами, значительно уступая им как по объему активов, так и по рыночной капитализации. Для наглядности составим несколько гистограмм.

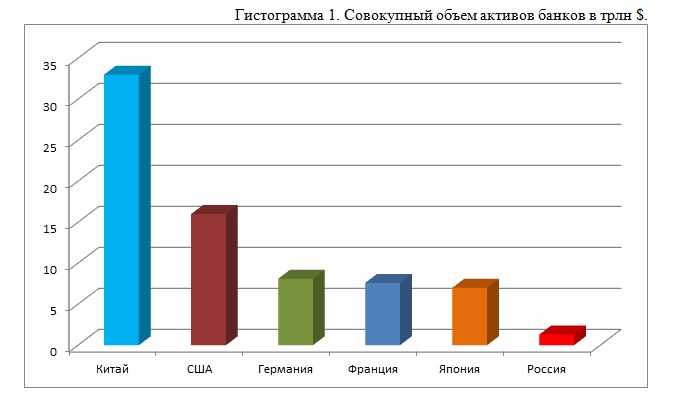

Как видно из гистограммы, крупнейшей мировой банковской системой по праву является Китай, обладая совокупным объемом банковских активов в 33трлн$. Далее следует США с 16трлн$. Германия: 8,1 трлн$. Франция: 7,6 трлн$. Япония: 7трлн$. Россия же может похвастаться лишь 1,3трлн $.

По уровню капитализации Китай также ушел далеко вперед со значением в 2,4трлн$. США: 1,2трлн$. Германия: 0,62трлн$. Франция: 0,55трлн$. Япония: 0,6трлн$. Россия: 0,16 трлн$.

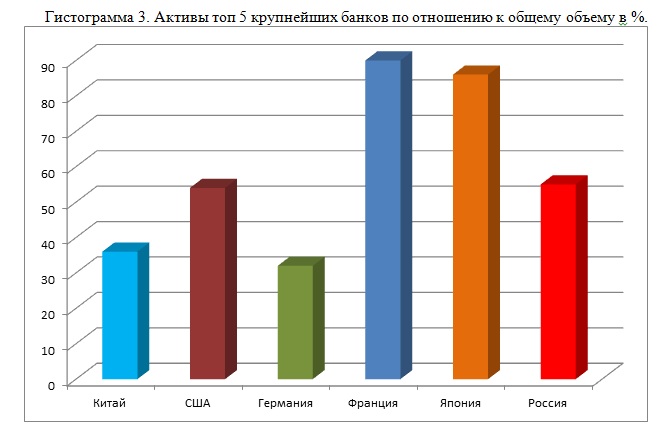

Здесь мы рассмотрели долю активов пяти крупнейших банков стран в общегосударственном банковском объеме активов. На этот раз лидирует Франция, сосредоточив в руках крупнейших банков около 90% всех активов. У Японии данный показатель также достаточно велик и составляет 86%. Россия: 55%. США: 54%. Китай: 36%. Германия: 32%.

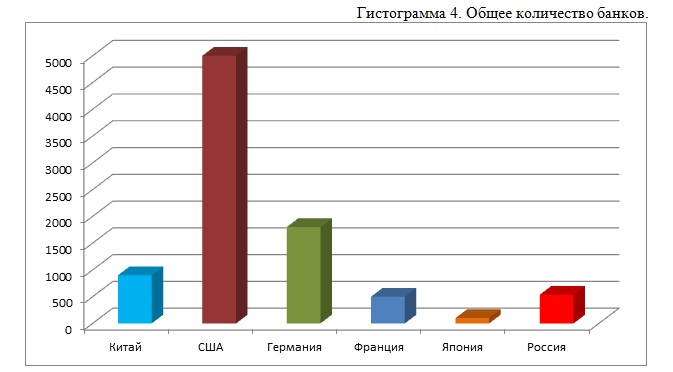

Предыдущий показатель можно связать с общим количеством банков ведущих стран. Несомненно, лидирует здесь США со своей децентрализованной банковской системой в 5000 банков. Далее следует Германия со значением порядка 1800. Китай: около 900. Франция: около 500. Япония: 100. В России по состоянию на 1 августа 2017 года действует 537 банковских структур. Далее стоит отметить, что здесь прослеживается устойчивая тенденция к снижению количества банков всех ведущих стран, а также к усилению доли активов крупнейших банков. Только лишь в США за последние 4 года количество банков сократилось на 2000 или на 28%. Исключением является лишь Китай с сохраняющейся тенденцией роста числа банковских структур.

Далее же непосредственно рассмотрим банковскую систему Российской Федерации. Только за 2016 год число отозванных у банков лицензий составило более 100, а совсем недавно все узнали о банкротстве небезызвестного и достаточно крупного банка «Югра». Причин сокращения числа банков в России множество, и мы перечислим лишь основные:

- невозможность исполнения обязательств перед клиентами и кредиторами;

- несоблюдение российского законодательства;

- обновленные требования к структуре собственных средств, совокупного и акционерного капитала;

- слияния и поглощения для сохранения капитала;

- криминальное банкротство при похищении средств клиентов и проведении «сомнительных» банковских операций;

- следование общемировым глобальным трендам.

Последствия данного процесса порождают множество споров и разногласий. Мы убеждены в том, что формирующаяся тенденция способна оказать двоякое влияние на российскую экономику. С одной стороны, со снижением количества участников банковского рынка, теоретически, должна повыситься безопасность всей банковской системы для граждан в целом, и уменьшиться количество проводимых «сомнительных» банковских операций. Сосредоточение большего объема средств в руках ведущих банков может способствовать усилению финансирования крупных социально-экономических проектов и внедрению новейших технологий, для которых у мелких банков просто не хватало времени и средств. Однако, с другой стороны, в результате закрытия значительного числа банков, подавляющее большинство их клиентов, потерявших доверие к банкам низших эшелонов, перейдут к крупнейшим, наиболее надежным российским банковским игрокам. Как следствие, наиболее мелкие банки, которые все-таки смогут остаться на плаву, столкнувшись с оттоком клиентов, будут вынуждены прибегнуть к использованию тех самых «сомнительных» банковских операций, что окажет негативное влияние на экономику.

Основываясь на вышеперечисленной информации, открытым для нас остается главный вопрос: «На что же делать основной упор: на усиление надежности всей централизованной банковской системы или же на распространение охвата рынка множеством мелких, самобытных, но наиболее клиентоориентированных организаций?»

Помимо всего прочего, неопределенность будущего российской банковской системы осложняется введением новых антироссийских санкций со стороны США. Оглядываясь на многолетний иранский опыт жизни под санкциями, можно уверенно сказать, что в долгосрочной перспективе их последствия весьма малоприятны: значительный рост безработицы и инфляции, обесценивание национальной валюты, сокращение золотовалютных запасов, рост коррупции и преступности, отток инвестиций и тд. Сгладить ситуацию не смогли и вызванный давлением санкций рост числа собственных научных разработок, и усиление военной промышленности. Подавляющее большинство взращенных специалистов стремились любыми способами уехать за рубеж. Естественно, что уровень санкционного противостояния США против России пока еще не сопоставим с иранским, но все же схожие предпосылки идеологической борьбы присутствуют, и всем нам нужно быть готовым к возможности многолетнего санкционного гнета, оказывающего негативное влияние на подавляющее большинство секторов экономики, в том числе и на банковскую сферу.

Далее, чуть более подробно разобравшись с текущим состоянием и проблематикой российского банковского сектора экономики, попробуем составить количественно-измеримый прогноз его дальнейшего развития. Для этого введем еще несколько дополнительных показателей, а данные вновь представим в виде гистограмм.

Итак, перед продолжением дальнейшего анализа российской банковской сферы, для начала следует определить, является ли данный вид деятельности в принципе прибыльным как в России, так и за рубежом. На вышеуказанной гистограмме мы можем наблюдать, что несомненными лидерами по показателю чистой прибыли банковского сектора за 2016 год являются Китай и США со значениями в 247млрд$ и 177млрд$ соответственно. Далее следует Япония с 35млрд$. Франция: 31млрд$. Германия может похвастаться лишь 14млрд$ благодаря неутешительным показателям Deutsche Bank. В России данный показатель составляет 15,5млрд$, причем более половины прибыли принадлежит Сбербанку.

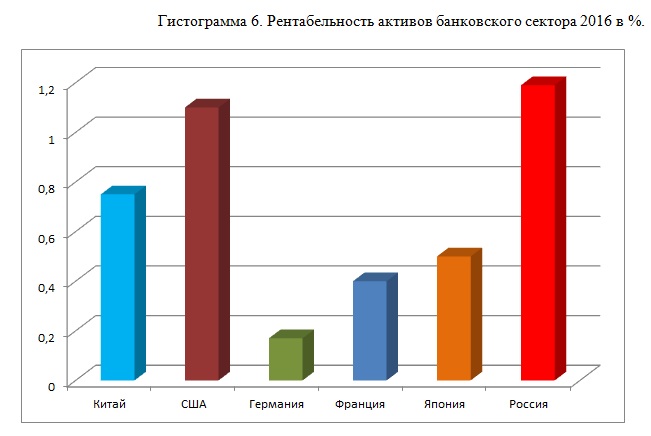

Для достижения наибольшей валидности, перейдем от абсолютных показателей к относительным. Сопоставив значения прибыли и совокупных активов банков, можем рассчитать коэффициент рентабельности активов, характеризующий общую эффективность использования банковских активов. За год нарастив чистую прибыль банковского сектора в 5 раз, Россия с показателем рентабельности активов в 1,19% опережает ведущие зарубежные страны, в том числе и США со значением в 1,1%. Китай: 0,75%. Япония: 0,5%. Франция: 0,4%. Германия 0,17%.

На данном графике представлена динамика чистой прибыли российских банков за последние 10 лет, начиная с докризисного 2007 года. Рост прибыли за 10 лет составил около 165% или 16,5% в год, причем, за один лишь 2016 год прибыль российских банков выросла в 5 раз, продолжая восстановление после резкого двухлетнего падения. Стоит отметить, что, например, за те же 10 лет в США рост прибыли банковского сектора составил 15% или 1,5% в год, лишь недавно завершив восстановление после мирового финансового кризиса 2008 года. Рекордсменом же по данному показателю по праву является Китай, прибыль банков которого за последние 10 лет увеличилась более чем на 250% или 25% в год. Но в конечном итоге, можно заявить, что динамика роста прибыли российского банковского сектора находится на стабильном, приемлемом уровне в долгосрочном промежутке времени и вполне вписывается в общемировые границы данного показателя.

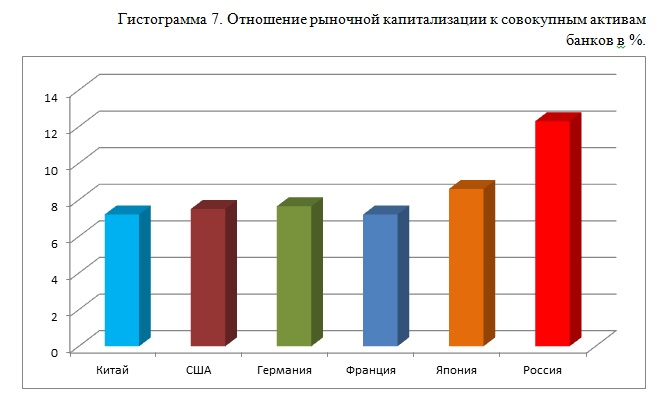

Очевидно, что чем выше процентное соотношение рыночной капитализации банковского сектора к объему его совокупных активов, тем более эффективно используются эти активы и тем более вероятен прогноз о дальнейшем росте банковской сферы в целом. С текущим значением показателя в 12,3% Россия уверенно обходит ведущие зарубежные страны. Далее следует Япония с 8,6%. Германия: 7,65%. США:7,5%. Франция и Китай: 7,2%.

Следующим шагом данного исследования, посредством экстраполяции постараемся составить прогноз динамики прибыли банковской сферы российской экономики на ближайшие 10 лет, учитывая нарастание санкционного противостояния между США и Россией. В качестве примера влияния санкций на экономику можно воспользоваться вышеописанным опытом Ирана, так как обе наши страны характеризуются превалированием сырьевой экономики и, как следствие, обладают высоким уровнем внешнеэкономической уязвимости. Основываясь на последствиях многолетнего санкционного иранского гнета, выражавшимся в оттоке инвестиций из всех сфер экономики, нарастании инфляции, девальвации национальной валюты, снижении дохода и общего уровня жизни населения, а также в замедлении экономического роста в целом, экспертным методом прогнозируем снижение темпов роста прибыли российских банков на 40%.

Таким образом, по нашему мнению, в ближайшие 10 лет в российской банковской сфере, обладающей высочайшими показателями рентабельности активов и рыночной капитализации, динамика роста банковской прибыли сохранится, но будет замедлена нарастанием внешнеэкономической напряженности и, в итоге, составит порядка 8-10% в год.

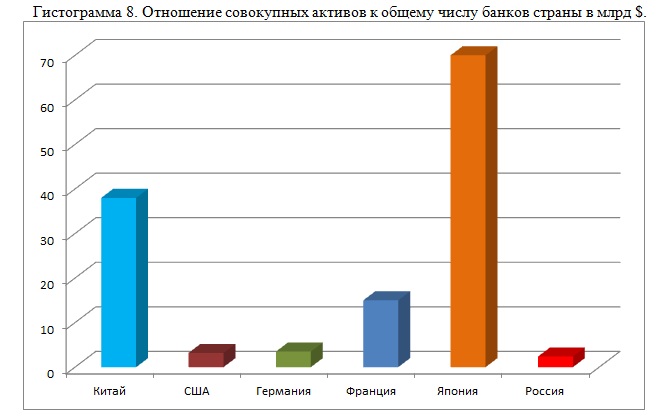

На данной гистограмме представлен объем активов, в среднем приходящихся на один банк различных стран в млрд$. За рубежом значение данного показателя колеблется в интервале от 3,2 млрд$ на один банк в США до 70 млрд$ в Японии с её жесткой централизованной банковской системой. Среднее общемировое значение показателя: 25,9 млрд$. Россия же к настоящему моменту располагает значением в 2,38 млрд$, значительно уступая даже США с её децентрализованной банковской системой в 5000 банков. Таким образом, приняв за основу тот факт, что Российская банковская сфера находится под влиянием глобальных общемировых тенденций сокращения числа банковских структур, мы можем составить прогноз изменения количества банков в России на ближайшие годы. Чтобы достигнуть хотя бы нижней мировой границы вышеуказанного показателя, России придется сократить число банковских структур на 34% или с 537 до 354. Для достижения среднемирового уровня данного показателя, число банковских структур должно уменьшиться уже на 90% и составить 54 банка.

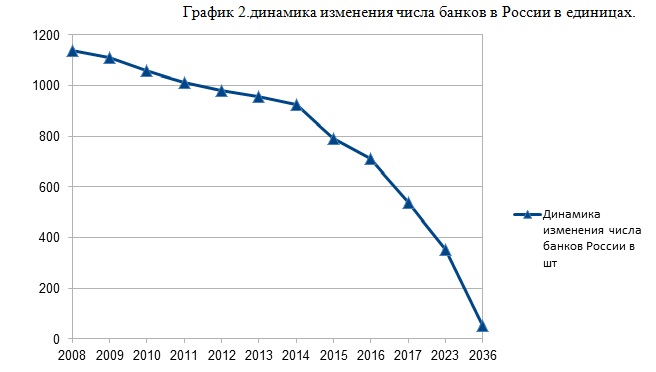

Изучив динамику изменения числа банковских структур России за последние 10 лет, можно сделать вывод о том, что количество банков сократилось с 1136 в 2008 году до 537 в 2017 году. Снижение составило 47% или 4,7% в год. Следовательно, зная возможные минимальные и средние значения будущего количества банков в России, указанные выше, а также скорость их снижения, мы рассчитали, что к 2023 году число российских банков будет составлять порядка 350. При сохранении общемировых тенденций, сокращение числа банков России продолжится в ближайшие два десятка лет и завершится лишь к 2036 году со значением в 50 банков.

Последним этапом нашего анализа станет прогноз распределения активов Российского банковского сектора. В настоящее время в руках топ 5 крупнейших российских банков находится около 55% совокупных активов всего банковского сектора нашей страны. Основываясь на ранее сделанных выводах данного исследования в области перераспределения числа клиентов банковских структур, ушедших с рынка, экспертным методом сделаем предположение о том, что около 70% клиентов таких банков, в итоге, перейдут к ведущим Российским банковским игрокам. Отсюда следует, что процентное значение активов топ 5 банков России к общему количеству активов к 2023 году будет составлять: 55%+(45%*0,34*0,7) = 66%. К 2036 году значение уже составит: 55+(45%*0,9*0,7) = 83%.

Подводя определенный итог, можно заключить, что будущее Российской банковской системы с качественной точки зрения сейчас довольно туманно. Неоднозначность текущей внутренней политики в области централизации и сокращения числа банковских структур осложняется вероятным зарождением нового этапа холодной войны между Россией и США. Станет ли текущий курс развития Российской банковской системы гарантом ее будущей стабильности и надежности в условиях нарастания уровня внешнеэкономических угроз, или же только усугубит уже имеющийся весомый пласт проблем — вопрос наиболее острый и открытый для обсуждения. С количественно-измеримой же стороны вопроса наш прогноз выглядит следующим образом: в ближайшие 10 лет рост прибыли российских банков сохранится и будет составлять порядка 8-10% в год; динамика роста банковских активов окажется выше динамики роста прибыли и, как следствие, показатель рентабельности банковских активов уменьшится и составит около 1%; к 2023 году количество Российских банков уменьшится до 350, а 66% всех активов будут принадлежать ведущим банкам, находящимся в топ 5; к 2036 году число Российских банков сократится до 50, и уже 83% совокупного объема банковских активов окажутся в руках пяти крупнейших Российских банков.