Предполагаемый рост доходности по госдолгам, которому способствует долговый кризис в ЕС и растущий размер долга США, приведет к росту ставок по кредитам для всех видов заемщиков. Вероятно, это обусловит замедление экономического роста, либо вовсе остановит его.

При этом снижение цен на гособлигации приведет к новому витку делевериджинга, так как гособлигации в настоящий момент принимаются в качестве основного обеспечения при маржинальном кредитовании. (Делевериджинг- англ.- сокращение возможного кредитного лимита вследствии снижения стоимости актива, предоставленного в обеспечение по кредиту. Делевериджинг ведет к сокращению денежной массы данного заемщика- прим. ред. )

Следствием этих процессов станет мировой экономический спад в сочетании с повышенным уровнем инфляции. Ключевой вопрос для России заключается в том, насколько делеверджинг и экономический спад отразятся на сырьевых фьючерсах? С одной стороны, инфляционные опасения будут поддерживать сырье. С другой, предполагаемый экономический спад должен сдерживать спрос на сырье, и рост цен соответственно. Какие факторы перевесят?

Если цены на нефть и металлы останутся на прежнем высоком уровне, либо даже продолжат рост, то экономика России окажется в более выгодном положении, чем экономики конкурентов. Однако, надо понимать, что «выгодность» будет лишь в том, что экономике удастся сохранить структуру и динамику приблизительно около текущих уровней, в отличии от конкурентов, экономики которых начнут проседать. Говоря другими словами, даже в условиях общемирового спада, сырьевые доходы позволят законсервировать текущее экономическое состояние, но ни о каком взрывном росте, конечно, речи идти не будет. Плюс темпы инфляции, вероятно, будут выше средних.

Почему я думаю, что доходности будут расти? НА самом деле, этот процесс уже начался. Рассмотрим ситуацию по 30-летним гособлигациям США. С начала 80-х годов доходность начала снижение, которое продолжается с коррекциями по текущий день.

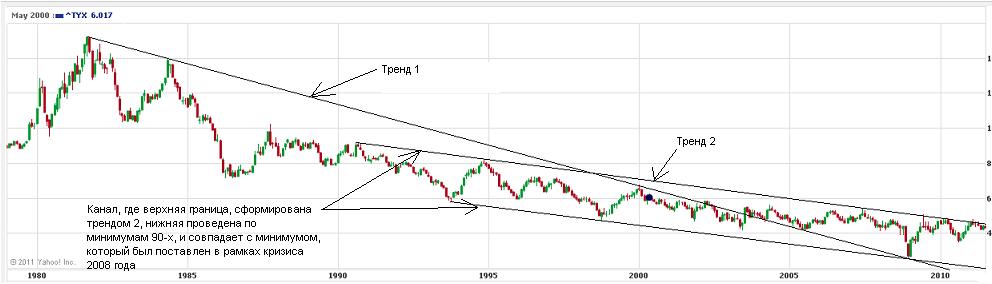

График 1 — доходность по гособлигациям США с 1980 года

На графике 1 видны два нисходящих тренда. Тренд 1 берет начало в 1980-х годах, дальнейшая отработка данного тренда происходит в 2002-2005 годах, после чего доходность закрепляется выше данного тренда, то есть происходит пробой, который дает первый сигнал к росту доходности.

Далее доходность тестирует тренд 1 сверху вниз в ходе кризиса 2008 года, когда наблюдалось массовое «бегство в качество», после чего наблюдается рост доходности, что также дает сигнал к дальнейшему развитию восходящего движения.

В тоже время стоит отметить, что доходность все еще остается в рамках тренда 2, сформированного в 90-х годах, который имеет более пологий наклон и больше точек отработки, что делает его более важным, чем тренд 1. Начиная с 2007 года доходность постоянно предпринимает попытки пробить данный тренд вверх, пока безуспешно. Текущее поведение, по моему мнению, указывает на значительную вероятность выхода выше данного тренда, что должно совпасть с фундаментальными событиями.

Фундаментальным обоснованием движения доходности вверх может стать накопление критической суммы госдолга США, утрата госдолгом США статуса «тихой гавани». Также движение доходности вверх может и предположительно должно совпасть с общемировой тенденцией роста доходности по долгам, чему также потенциально будет способствовать развитие долгового кризиса в ЕС, в ходе которого может быть подорвана вера в надеждность гособлигаций как класса активов.

Альтернативный вариант развития событий предполагает дальнейшее движение в рамках канала с верхней границей, совпадающей с трендом 2, нижней границей, проведенной по минимумам 90-х, минимумам 2008 года. Данный вариант предполагает возможность снижения доходности ниже минимумов 2008 года, что вероятно должно совпасть одновременно с катастрофическими внешними событиями, и сохранением долларом и госдолгом США статуса безопасных и качественных активов.

Я отдаю предпочтение сценарию роста доходности по 30-леткам США с целевой зоной 8-10%. Мировая экономика при этом должна войти в фазу стагфляции.

Подтверждением данного сценария должна стать консолидация доходности выше 5% с последующим ростом к 6%, далее 8-10% в течение нескольких лет.

Управляющий активами Волынский Александр

Рост доходности по государственным долгам угрожает остановить рост мировой экономики

Последние материалы

-

Сообщения о корпоративных действиях по ценным бумагам иностранных эмитентов 13 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Cообщения о корпоративных действиях по ценным бумагам российских эмитентов 11 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Сообщения о корпоративных действиях по ценным бумагам иностранных эмитентов 11 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Сообщения о собраниях акционеров ценных бумаг иностранных эмитентов 9 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Де�...

-

Cообщения о корпоративных действиях по ценным бумагам российских эмитентов 9 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Сообщения о корпоративных действиях по ценным бумагам иностранных эмитентов 9 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Cообщения о корпоративных действиях по ценным бумагам российских эмитентов 5 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

Метки

Александр Крылов (25)

Волынский Александр (91)

Газпром (42)

Крылов Александр (672)

ММВБ (210)

ММВБ (27)

МосБиржа (585)

Новости фондовых рынков (7870)

РТС (814)

Сбербанк (49)

ФРС (111)

бесплатное обучение (36)

биржевые термины (30)

брокерское обслуживание (57)

внутри дня (24)

волатильность (31)

график котировок (32)

изменение котировок (32)

инвестиционная палата (225)

инвестор (76)

инвесторам (44)

куда вложить деньги (58)

купить акции (83)

макроэкономические данные (31)

нефтегазовый сектор (142)

отечественный рынок (73)

открытие торгов (102)

покупать на локальных снижениях (72)

продать акции (30)

российский фондовый рынок (566)

спекулянтам (36)

теханализ (43)

торговая сессия (96)

тренд (100)

уровень поддержки (45)

уровни поддержки (355)

финансовый сектор (67)

фондовые индексы (535)

фондовый рынок (288)

фьючерсы (281)

ход торгов (142)

цели роста (252)

цена на золото (675)

ценные бумаги (589)

цены на нефть (680)

временной ориентир развития данного процесса — выборы президента США в следующем году