Сегодняшний утренний обзор мы бы хотели по большей мере посвятить психологии биржевой игры.

Уже третью неделю подряд мы, как заезженная пластинка, повторяем, что ожидаем приход сильной нисходящей коррекции на российский фондовый рынок. Но время идет, а котировки растут.

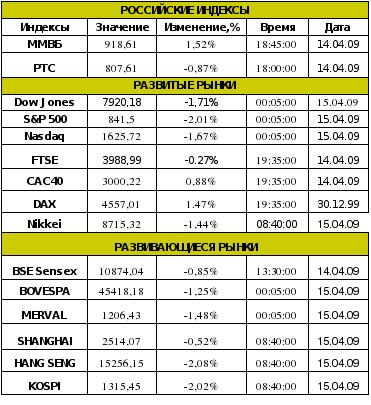

«Медведям» мешает полновластно захватить рынок, то технический предпосылки роста, то дорожающая нефть, то неожиданно оживающие американские индексы.

Забавно, конечно, но порой начинает казаться, что биржевые котировки будут бескомпромиссно расти еще очень долго. Ведь они смогли безапелляционно падать более полугода, почему бы им не проделать такой же путь наверх?

Гоните прочь подобные мысли. Ажиотажный рост котировок выматывает игроков больше, чем затяжное падение, потому что конец нисходящего тренда всегда ждешь с надеждой, а конец восходящего движения со страхом.

Мы не жалеем об упущенной прибыли и сохраняем долю свободных денежных средств в портфеле более 60%. Остальные средства мы используем для краткосрочных рискованных операций с бумагами «Газпрома», ГМК «Норильский никель»,«Полюс Золота» и «Уралкалия».

Акции «Газпрома» и ГМК «Норильский никель» нас привлекают понятной незамысловатой технической картинкой. По графикам эмитентов легко определить цели и что немаловажно, где лучше поставить защитные приостановки. Сейчас акции «Газпрома» более тяготеют к уровню сопротивления 152,7 рубля (линия коррекции по Фибоначчи 23,6% к падению котировок с мая по октябрь 2008 года), а стоп-лосс для позиций по бумагам лучше поставить за отметкой 138 рублей (линия краткосрочного восходящего тренда от начала марта 2009 года). Акции ГМК «Норильский никель» пока свое отлетали, но, на наш взгляд, было бы неплохо прикупить бумаг от уровня 2500 рублей (нижняя граница гэпа от 9 апреля). От этого уровня котировки комбината могут не только краткосрочно отскочить, но и начать новое самостоятельное восходящее движение.

Акции «Полюс Золота» и «Уралкалия» — наши старые друзья. Для нас эти бумаги интересны не только тем, что они часто двигаются против рынка, но и тем, что даже в спокойные времена рынка торги по ним проходили при высокой волатильности. Если от краткосрочных сделок по «голубым фишкам» мы довольствуемся 2-3%, то, зная разбег курсовой стоимости указанных акций, мы пытаемся из них выжать как минимум 5-6%.

Пусть за последние три недели мы заработали только треть возможной прибыли, зато мы знаем, как не потерять свои кровные. А у Вас есть такая уверенность?

Обзор подготовлен аналитическим отделом ЗАО «ИГ «ВЕЛЬДЕГА»