ОАО «Российские сети» (Бывшее «МРСК Холдинг») — общество, выделившееся из состава РАО ЕЭС России, и владеющее контрольными пакетам межрегиональных сетевых компаний.

С 2013 года под контроль Российских сетей перешло ОАО «ФСК ЕЭС» (для этого была проведена дополнительная эмиссия акций Россетей, количество обыкновенных акций в обращении увеличилось до 161 078 853 310 шт, количество привилегированных акций осталось неизменным — 2 075 149 384 ).

Как бы там ни было, ОАО «Россети» сейчас владеют 80,6% уставного капитала ФСК ЕЭС, от 50,4 до 61,25% уставных капиталов Межрегиональных сетевых компаний макрорегионов, и еще всякой энергетической мелочью ( в подробности не вдаюсь, ибо в любом случае финансовые результаты дочек консолидируются в отчетности по МСФО пропорционально долям участия, а отчетность по МСФО я представлю ниже).

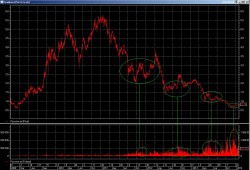

Последние несколько лет ситуация на рынке энергетических акций была, мягко говоря, тяжелой.

Конечно, этому были объективные причины: неопределенность с техническими нормативами и самое главное неопределенность с будущим регулирования тарифов, многочисленные словесные интервенции, аварии, недостаточные темпы обновления основных фондов, и прочее, и прочее… В результате, даже по сравнению с 2010 годом, к настоящему времени цена большинства энергетических акций упала в 6-7 раз. Не исключение и Россети: по текущим ценам (0,83 руб акции обыкновенные и 0,79 руб акции привилегированные), капитализация компании равна 135,33 млрд руб.(или по текущему курсу ЦБ РФ 33,86 руб/доллар капитализация =3,997 млрд. долл.)

Что же изменилось? Технически и технологически — ничего. Но финансово, кажется, цены акции достигли таких уровней, когда падать вниз им будет значительно труднее, чем расти вверх.

Обратите внимание — каждое следующее дно выкупалось активнее, чем предыдущее. На мой взгляд, есть хорошие шансы, что нынешнее дно — последнее.

Есть и еще одно соображение: дивиденды. В случае, если будет принято решение о выплате госкомпаниями дивидендов на уровне 25% от прибыли по МСФО (а Россети — госкомпания) — то акции Россетей при нынешних ценах станут одними из лидеров по дивидендной доходности.

Посмотрим отчетность Россетей по МСФО за 2008-2012 году (без участия ФСК ЕЭС)

Посмотрим отчетность ФСК ЕЭС за те же годы

Чтобы сгладить эффект шума в данных ( и поскольку бизнес по распределению электроэнергии достаточно стабильный и неожиданным всплескам или просадкам по выручке там взяться неоткуда) , возьмем среднее арифметическое за последние три года, и экстраполируем его на следующие три года:

Чистая прибыль Россетей по МСФО за 2010-2012 годы (без участия ФСК ЕЭС) 1124, 1328, 1018 млн долл, итого в прошлом, в среднем 1156,5 млн долл. в год.

Учтем влияние ФСК ЕЭС на будущие прибыли (опять же, чтобы избавиться от нерепрезентативных всплесков вызванных случайными факторами, и поскольку бизнес по транспортировке и распределению электроэнергии достаточно стабильный и неожиданным всплескам или просадкам по выручке там взяться неоткуда) — будем отталкиваться от средних показателей — это в среднем за последние 3 года 834 млн долл прибыли в год, а с учетом доли Россетей в ФСК (80,6%)= 834*0,806= 672 млн долл в год.

Итого, в наших предположениях, и с учетом того что Россети владеют 80,5% ФСК, в среднем в следующие три года мы будем ожидать от Россетей прибыли 1828,5 млн долл в год.

Тогда, по текущей цене, соотношение капитализации Россетей к прибыли Россетей = 2,19! Невероятный показатель для акций первого эшелона!

Из предположения, что 25% прибыли будет распределяться на дивиденды, легко посчитать и сумму дивидендных выплат: 25%*1828,5= 457.125 млн долл, или 15,478 млрд руб (по курсу 33,86) — будет распределяться на дивиденды.

Исходя из того, что в обращении 161 078 853 310 шт обыкновенных акций, и 2 075 149 384 привилегированных акций, и в предположении, что привилегированные акции либо конвертируют в обыкновенные в ближайшее время, либо дивиденды выплачиваемые по привилегированным акциям будут равны дивидендам по обыкновенным акциям (почему я склоняюсь к такому сценарию — можем обсудить в комментариях под статьей) — так вот, исходя из предположения о равных дивидендах по «обычке» и по «префам» — легко посчитать, что дивиденды на одну акцию составят 15 478 000 000/(161 078 853 310+2 075 149 384)=~15,478/163,154 =~0,0949 руб на одну акцию. То есть, при нынешней цене 0,83 руб за акцию, это даст 0,0949/0,83=11,4% годовой дивидендной доходности!

Таким образом, даже если нынешнее дно окажется не последним (во что я лично не верю) — те кто покупает по текущим ценам, надеюсь, будут вознаграждены хорошими дивидендами.

А в предположении, что «истинное» дно по акции мы уже видели в конце 2013 года — смельчаков, возможно, ждет и рост курсовой стоимости (судя по графику — первая цель 1.00 руб, а далее 1.20, 1.50, 2.20 и 2.50.)

И хотя прошедшие три года рынок последовательно отучал инвесторов инвестировать в энергетику — мне кажется, что сейчас наконец-то наступило то самое время, когда вероятность получить доход от инвестиций в энергетику вновь стала значительно больше, чем риск этих инвестиций.

Исходя из всего вышесказанного, мне кажется, логично купить себе в портфель хотя бы немного акций ОАО «Россети».

Алексей Петров, ИК «Инвестиционная палата»

Дно Россетей 0.35-0.25 копеек за акцию, инвесторам активно шортить от уровней 0.57

0,35 и 0,25 — это будет (если будет) шестое и седьмое дно Россетей 🙁

Алексей, добрый вечер, посмотрите недельные графики, о восстановлении акций речи не идет.

Спартак, добрый! Я исхожу из того, что обанкротиться эта штука не может, денежный поток по МСФО у нее положительный (следовательно, допэмиссия тоже не потребуется) — следовательно, рано или поздно восстановление будет. Ну а упадет до 0,35 (или паче чаяния до 0,25) надо будет ребалансировать портфель, и если к тому времени никаких жутких фактов не всплывет (а их не всплывет) — докупать. На свои (без плеча), на долгосрок. Думаю, так.

))))) Да и торгуют безидейную бумагу скорее всего «Фокстроты», вот и докатят туда сей инструмет, ну а потом потолок 0.93 по году, не от идей, а от не закрытого гэпа))))

На свои покупать можно широкий рынок, с горизонтом лет десять, за 35 копеек теханализ, госрегулирование сектора энергетики и скорая коррекция в Штатах, все больше и больше веришь Демуре, нефть в 80 долларов и Мамбу в 900)))

Про энергетику впечатлил ЭОН, рост + дивиденды, а про парочку ФСК — СЕТИ, тут кто угадал, рекомендовал бы шорить первых и брать вторых до уровней, которые уже упомянул, ребалансировка управляющих в конце квартала указала место сетей)))

Да и страшно покупать акции эмитента, убыток которого за год вырос в 81(!) раз, даже по РБСУ))))

Убыток Россетей по РСБУ — это переоценка принадлежащего Россетям пакета ФСК (ну типа рыночная цена акций ФСК упала — по правилам российского бухгалтерского учета их переоценили по новой рыночной цене- вот вылез «бумажный» убыток). РСБУ ерунда, надо МСФО смотреть.

Алексей, времени суток!

В целом, согласен, но мы опять впереди планеты всей))

Кстати, ФСК выросла на 60 процентов от недавнего локального дна.

Дивидендов по обыкновенным акциям Россетей ожидать не приходится, ни сейчас, ни потом, резонный вопрос, что станет драйвером роста до максимально указанной вами отметки 2.50? К слову, логичнее было бы говорить об отметке 2.70, там тоже есть незакрытый гэп.