Несмотря на неутешительные экономические показатели США и понижение прогнозов по мировому росту, фондовые рынки за последнее время существенно восстановили позиции. Восстановлению также способствовали привлекательные оценки стоимости и осознание того, что процентные ставки в некоторых ключевых странах – в частности, в США, Японии и еврозоне – будут оставаться низкими гораздо дольше, чем изначально предполагалось.

Примечателен рост мировых рынков облигаций одновременно с подъемом на фондовых рынках. Доходность по 10-летним казначейским облигациям США резко упала с уровня 3,99%, зафиксированного в начале апреля, до текущего уровня 2,60%. Падение доходности по американским бумагам захватило как период продаж на фондовых рынках на фоне роста американского доллара, так и период укрепления фондовых рынков на фоне снижения курса доллара /начиная приблизительно с середины года/.

При нормальных условиях доходность ниже определенного порогового значения благоприятно воспринимается фондовыми рынками, так как это означает наличие оптимистических настроений в отношении экономического роста. Таким образом, стоимость капитала по-прежнему остается на низком уровне несмотря на рост. При высокой доходности дальнейший рост отрицательно сказывается на акциях, так как растущая стоимость капитала становится доминирующим фактором цен на акции. Однако в последнее время инвесторы стали беспокоиться, что недавние изменения указывают на разрыв связи, и какая-то из сторон должна уступить. Другими словами, как могут доходности продолжать падать /свидетельствуя об опасениях второй волны рецессии и дефляции/, а акции продолжать расти в цене?

Мы считаем, что фондовому рынку придется сдать позиции, но не сейчас. Цены на акции еще сохраняют нисходящий потенциал. Мы полагаем, что несмотря на прогноз о том, что в крупных западных экономиках возобновится рецессия, следует обратить внимание на другое явление, которое объясняет, почему фондовым рынкам грозит падение – на динамику производительности.

Кризис привел к образованию невероятно высокого уровня безработицы, и в ближайшие несколько лет ситуация вряд ли улучшится. Действительно, некоторые исследования показали, что, чтобы вернуться к докризисным уровням, при оцениваемых темпах роста занятости потребуется 17 лет.

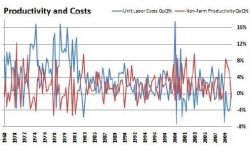

Добавьте к массовым увольнениям технологический прогресс, инвентаризацию в совокупности со строгим контролем управления поставок – и получите увеличение чистой прибыли и прибыли на акцию, даже при ограниченном росте доходов. Но что произойдет, когда увольнять больше будет некого? Что произойдет, когда доходы не будут увеличиваться, что, в соответствии с нашим прогнозом, будет основным сценарием в 2011 году? Ответ ищите в нижеприведенном графике.

Производительность начинает падать из-за отсутствия возможностей для стимуляции работников. Одним из способов увеличить производительность является повышение зарплат. Но это создаст риск для прибылей компаний. Именно такой ход событий мы прогнозируем на второе полугодие 2010 года /ближе к концу года/, но прогноз может реализоваться и раньше. Однако в краткосрочной перспективе отсутствие роста затрат на рабочую силу поможет фирмам сохранять рентабельность в период снижающейся производительности, что одновременно может негативно повлиять на рост доходов и поставить под угрозу будущее потребление, что в итоге выльется в снижение объема продаж. Поэтому ожидания по доходам, скорее всего, будут пересмотрены в меньшую сторону.

Источник: Прайм-Тасс