Операционные и финансовые результаты.

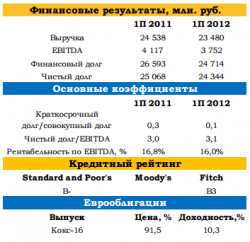

По итогам 1 полугодия 2012 года операционные и финансовые результаты Кокса оказались ожидаемо слабыми. По сравнению с прошлым годом сократились как цены на чугун и кокс, так и объем производства кокса (на 5% г/г). Объем производства чугуна остался прежним. Эти факторы привел к падению выручки и денежных потоков от операционной деятельности. Так, выручка сократилась на 4,0% г/г до 23,5 млрд. рублей. Затраты, в свою очередь выросли на 9,0%, что привело к падению показателя EBITDA на 9,0% г/г, а рентабельность EBITDA сократилась на 1 п.п до 16,0%.

В конечном итоге чистая прибыль рухнула на 45,0% до 899 млн. рублей. Интересно, что за последний год доля продаж чугуна в выручке существенно выросла – с 19,0% до 60,0%, в то время как доля продаж кокса, напротив, опустилась с 40,0% до 26,0%.

Менеджмент пока прогнозирует улучшение результатов во втором полугодии в связи с ростом контрактных цен. Хотя, замедление мировой и, в частности, российской экономики, пока не внушает в нас оптимизма относительно существенного роста денежных потоков компании.

Несмотря на падение чистой прибыли, денежный поток от операционной деятельности оказался положительным и составил 6,1 млрд. рублей, вместо -3,1 млрд. рублей в прошлом году. Это стало возможным благодаря значительному высвобождению средств из оборотного капитала. В частности, на 880 млн. рублей сократилась дебиторская задолженность, на 928 млн. рублей – запасы готовой продукции. В то же время, кредиторская задолженность выросла на 890 млн. рублей. В целом это свидетельствует о довольно высоком уровне финансового менеджмента в компании.

Благодаря этому Кокс смог профинансировать CAPEX в объеме 4,3 млрд. рублей (+40,1% г/г) за счет собственных средств, а свободный денежный поток при этом составил 1,9 млрд. рублей.

По планам компании CAPEX Кокса возрастет на 33,0% г/г и составит в 2012 году 9 млрд. рублей. При этом около 7 млрд. рублей будет потрачено на строительство угольных шахт Бутовская и им. Титова, которые планируется запустить в эксплуатацию в 2013 и 2014 годах соответственно.

До конца года мы прогнозируем незначительное увеличение выручки и EBITDA, и падение операционного денежного потока в связи с ростом оборотного капитала. По этой причине мы ожидаем, что компании все-таки придется профинансировать часть CAPEX за счет заемных средств.

Кредитный профиль и ликвидность.

С начала года финансовый долг компании сократился на 3,3% до 24,7 млрд. рублей. Тем не менее, долговая нагрузка остается высокой относительно текущих денежных потоков компании. Так, коэффициенты Финансовый долг/EBITDA и Чистый долг/EBITDA остались в районе 3,1 (3,5 предельный уровень коэффициента Долг/EBITDA, предписанный ковенантами по выпуску евробондов).

Достаточно слабой остается и позиция по ликвидности. Так, объем денежных средств по итогам 6 месяцев составил 370 млн. рублей (по итогам 2011 года – 162 млн. рублей). Других краткосрочных финансовых вложений у эмитента нет, поэтому ликвидность баланса в целом остается низкая.

Среди позитивных моментов отметим, что до конца 2012 года компании предстоит погасить всего $19,6 млн. (около 610 млн. рублей). В последующие году график погашений довольно равномерный: в 2013 году компании предстоит погасить $118,5 млн. (около 3,7 млрд. рублей), а в 2014 году – $152,4 млн. (4,7 млрд. рублей). Очевидно, что большую часть этого долга компании придется рефинансировать, впрочем, с этим, как мы полагаем, проблем не возникнет. По сообщениям компании Кокс по итогам 1 полугодия имел подтвержденных, но неиспользованных кредитных линий в объеме 55,0 млрд. рублей, что более чем в 2 раза покрывает его текущую задолженность. Заметим также, что 28,0% обязательств также приходится на кредиты государственных банков – Сбербанка и Газпромбанка.

Как мы отметили, до конца года Кокс увеличит свой долг, по нашим оценкам, до 26,0-26,5 млрд. рублей в связи с финансированием инвестпрограммы. При этом мы полагаем, что коэффициент Чистый долг/EBITDA останется на высоком уровне в районе 3,1-3,2.

Для кредиторов компании, с нашей точки зрения, основной риск сейчас вязан даже не с возможной неплатежеспособностью (у компании достаточно сильные возможности рефинансирования), а с нарушением ковенант по евробонду (Долг/EBITDA — не более 3,5).

Впрочем, мы полагаем, что у компании есть серьезные стимулы не допускать нарушение ковенант. Вполне вероятно, что в случае необходимости, менеджмент скорректирует инвестпрограмму.

Риски высокие, но евробонд перепродан.

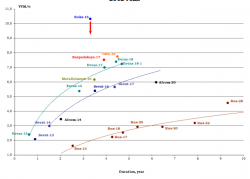

Несмотря на то, что кредитный профиль компании остается слабым и мы не ожидаем его существенного улучшения, как минимум до середины 2013 года, единственный евробонд компании перепродан. Так, выпуск Кокс-16 сейчас торгуется с доходностью 10,3% годовых, евробонд остаётся одним и самых высокодоходных выпусков на российском рынке. Спрэд к выпуску Северстал-16 составляет в настоящее время около 450 б.п., тогда как среднее значение составляло 323 б.п.

Более того, за последние два месяца выпуск существенно отстал от остального рынка. Так, с января по май, среднее значение спрэда Северсталь-16-Кокс-16 колебалось в диапазоне 250-300 б.п. Поэтому значение в 450 б.п. выглядит сейчас неоправданным. С учетом разницы в кредитных рисках, справедливое значение спрэда должно составлять порядка 350 б.п., что предполагает рост цены на 2,5-3,0 «фигуры».

Еврооблигации металлургических и горнодобывающих компаний на 18 августа 2012 года.

Кокс — высокие риски сохраняются. Евробонд Кокс-16 интересен для склонных к риску инвесторов, — UFS Investment Company

Нет комментариев

Последние материалы

-

Cообщения о корпоративных действиях по ценным бумагам российских эмитентов 5 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Сообщения о корпоративных действиях по ценным бумагам иностранных эмитентов 5 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Сообщения о собраниях акционеров ценных бумаг иностранных эмитентов 2 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Сообщения о корпоративных действиях по ценным бумагам иностранных эмитентов 2 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Cообщения о корпоративных действиях по ценным бумагам российских эмитентов 2 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Cообщения о корпоративных действиях по ценным бумагам российских эмитентов 30 января, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Сообщения о корпоративных действиях по ценным бумагам иностранных эмитентов 30 января, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

Метки

Александр Крылов (25)

Волынский Александр (91)

Газпром (42)

Крылов Александр (672)

ММВБ (210)

ММВБ (27)

МосБиржа (585)

Новости фондовых рынков (7870)

РТС (814)

Сбербанк (49)

ФРС (111)

бесплатное обучение (36)

биржевые термины (30)

брокерское обслуживание (57)

внутри дня (24)

волатильность (31)

график котировок (32)

изменение котировок (32)

инвестиционная палата (225)

инвестор (76)

инвесторам (44)

куда вложить деньги (58)

купить акции (83)

макроэкономические данные (31)

нефтегазовый сектор (142)

отечественный рынок (73)

открытие торгов (102)

покупать на локальных снижениях (72)

продать акции (30)

российский фондовый рынок (566)

спекулянтам (36)

теханализ (43)

торговая сессия (96)

тренд (100)

уровень поддержки (45)

уровни поддержки (355)

финансовый сектор (67)

фондовые индексы (535)

фондовый рынок (288)

фьючерсы (281)

ход торгов (142)

цели роста (252)

цена на золото (675)

ценные бумаги (589)

цены на нефть (680)