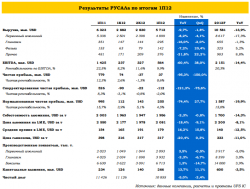

РУСАЛ опубликовал результаты 1П12 по МСФО, которые выглядят ожидаемо слабо на фоне крайне низких цен на алюминий.

При этом себестоимость в алюминиевом сегменте выглядит неплохо, региональные премии по большей

части компенсировали падение цен, а рост доли продукции с высокой степенью обработки и ослабление рубля позитивно сказалось на операционной рентабельности.

Долг немного сократился, и проблем с его обслуживанием у компании нет.

Сейчас цены на алюминий пытаются начать восстановление, что может придать импульс роста бумагам РУСАЛа. Наша оценка справедливой стоимости РДР компании в $9,14, выглядит несколько завышенно, поэтому мы сохраняем рекомендацию ДЕРЖАТЬ, несмотря на потенциал роста, который может реализоваться, если цены на алюминий вернутся на прошлогодние уровни.

Инвестиционные факторы.

Доля продукции с высокой степенью обработки выросла до 38%;

Себестоимость на тонну продукции в алюминиевом сегменте удалось даже немного снизить по сравнению с 1К12;

Премии к LME достигли рекордных $191 за тонну, что позволило улучшить рентабельность по EBITDA и нормализованной чистой прибыли по сравнению с 1К12;

Руководство утвердило программу снижения производственных мощностей в угоду рентабельности;

Спрос на алюминий показывает признаки восстановления, цены пытаются стабилизироваться;

У РУСАЛа нет крупных погашений до конца года, и действуют «ковенантные каникулы». Долговую нагрузку, таким образом, можно считать комфортной, несмотря на номинальное соотношение Чистого долга к EBITDA на уровне 4,4х. при этом чистый долг немного снизился в 2К12.

Факторы риска.

Переоценка бокситово-глиноземного комплекса в Гвинее принесла убыток по итогам 2К12;

Цены на LSE в 2К12 снова показали слабую динамику, и в начале 3К12 снижение продолжилось. Есть надежда на то, что сейчас цены «нащупали дно»;

У компании могут возникнуть проблемы с согласованием программы сокращения мощностей с регулятором;

Вмешательство государства в конфликт с Норникелем может вынудить РУСАЛ продать пакет по заниженной цене.

Цены на алюминий в 2К12 выглядели плохо – после попытки восстановления в 1К12 падение возобновилось. В 3К12 ситуация пока выглядит не лучше, так как цены протестировали новые минимумы. На этом фоне ожидать сильных результатов от РУСАЛа было бы странно. Тем не менее, алюминиевая компания продемонстрировала относительно неплохие показатели.

Выручка снизилась на 1,8% по сравнению с 1К12 за счет увеличения выпуска и роста доли высокомаржинальной продукции (выручка от продажи фольги выросла на 25%). На фоне более чем 9%-го снижения цен на алюминий это можно назвать неплохим результатом. При этом себестоимость на тонну товарного алюминия даже снизилась по сравнению с 1К12 за счет падения цен на сырье и ослабления рубля, а премии к LME, напротив, показали максимальные значения, достигнув $191 за тонну. В результате EBITDA и нормализованная чистая прибыль показали уверенный рост. Рентабельности также улучшились по сравнению с 1К12.

Чистая прибыль оказалась хуже из-за разовых статей, в частности, переоценки бокситово-глиноземного комплекса в Гвинее, которая обошлась компании в $167 млн. «бумажной» прибыли. В результате в 2К12 РУСАЛ получил убыток в размере $37 млн.

Несмотря на «ковенантные каникулы» и увеличение инвестиций, чистый долг снизился на 2,4% по сравнению с 1К12. Долговая нагрузка номинально высокая, но трудности с обслуживанием долга в ближайшей перспективе РУСАЛу не грозят. После досрочного погашения части обязательств в 1К12 – больше запланированных погашений у РУСАЛа в этом году нет.

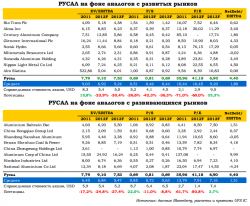

На фоне аналогов РУСАЛ сейчас выглядит достаточно слабо, однако результаты компании указывают на то, что консенсус-прогнозы по отрасли в целом излишне оптимистичны, и даже наш достаточно осторожный прогноз по РУСАЛу может оказаться таковым. Поэтому прогнозные мультипликаторы аналогов могут быть занижены. На текущих уровнях РУСАЛ уже не выглядит дорого. На наш взгляд, в цены заложены негативные ожидания, и если рынок алюминия покажет признаки восстановления, в бумагах РУСАЛа может начаться восходящее движение.

Совет директоров утвердил программу сокращения мощностей, благодаря которой компания сможет улучшить рентабельность, если цены не будут восстанавливаться. Однако с предварением программы в жизнь могут возникнуть трудности, так как государство будет против консервации предприятий.

Другой момент, которые может повлиять на стоимость, – акционерный конфликт в Норникеле, который попал в зону внимания высших эшелонов власти, и может быть разрешен «принудительно». Вероятный сценарий, на наш взгляд, – выкуп Интерросом пакета, принадлежащего РУСАЛу. Ключевой момент тут – цена сделки. Риск заключается в том, что компанию могут вынудить продать пакет по заведомо низкой цене. Если же этого не произойдет, мы расцениваем продажу крайне позитивно для котировок РУСАЛа.

В целом, результаты полугодия мы оцениваем как слабые, но они лучше консенсус-прогнозов рынка, заложенных в котировки, и наших ожиданий. Тем не менее, рынок сейчас следит за ценами на LME, а не за отчетностью. Цены же обновили минимумы в 3К12, но сейчас предпринимают попытку к росту. Если эта попытка окажется удачной – бумаги РУСАЛА также могут показать восходящую динамику.

Поэтому пока оставляем нашу оценку без изменения — 7,14 HKD за обыкновенную акцию, $9,14 за РДР (+60% к текущим котировкам), однако движение в сторону нашей цели возможно только после того, как цены на алюминий начнут восстанавливаться. Несмотря на увеличившийся из-за недавнего снижения котировок акций «потенциал», сохраняем рекомендацию ДЕРЖАТЬ и продолжаем следить за ситуацией на рынке алюминия.

РУСАЛ: итоги 1П12 по МСФО, — UFS Investment Company

Нет комментариев

Последние материалы

-

Сообщения о корпоративных действиях по ценным бумагам иностранных эмитентов 26 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Cообщения о корпоративных действиях по ценным бумагам российских эмитентов 26 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Сообщения о собраниях акционеров ценных бумаг иностранных эмитентов 24 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Cообщения о корпоративных действиях по ценным бумагам российских эмитентов 24 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Сообщения о корпоративных действиях по ценным бумагам иностранных эмитентов 24 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Cообщения о корпоративных действиях по ценным бумагам российских эмитентов 19 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Сообщения о корпоративных действиях по ценным бумагам иностранных эмитентов 19 февраля, 2026

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

Метки

Александр Крылов (25)

Волынский Александр (91)

Газпром (42)

Крылов Александр (672)

ММВБ (210)

ММВБ (27)

МосБиржа (585)

Новости фондовых рынков (7870)

РТС (814)

Сбербанк (49)

ФРС (111)

бесплатное обучение (36)

биржевые термины (30)

брокерское обслуживание (57)

внутри дня (24)

волатильность (31)

график котировок (32)

изменение котировок (32)

инвестиционная палата (225)

инвестор (76)

инвесторам (44)

куда вложить деньги (58)

купить акции (83)

макроэкономические данные (31)

нефтегазовый сектор (142)

отечественный рынок (73)

открытие торгов (102)

покупать на локальных снижениях (72)

продать акции (30)

российский фондовый рынок (566)

спекулянтам (36)

теханализ (43)

торговая сессия (96)

тренд (100)

уровень поддержки (45)

уровни поддержки (355)

финансовый сектор (67)

фондовые индексы (535)

фондовый рынок (288)

фьючерсы (281)

ход торгов (142)

цели роста (252)

цена на золото (675)

ценные бумаги (589)

цены на нефть (680)