Основной рост последних лет пришелся за счет принятых мер по стимулированию экономики, таких как запуск печатного станка, для монетизации глобального долга, вливания ликвидности и т. д. В этом году инвесторы верят в минимальную вероятность долговой катастрофы в еврозоне. Основной акцент — на дивидендные истории и динамику инвестиций фондов.

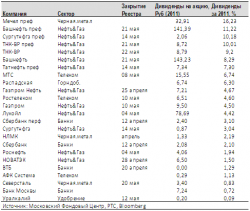

Вашему вниманию мы предлагаем 29 компаний из торгуемых на ММВБ в рублях РФ, по которым мы провели детальный анализ для расчета возможных выплат по дивидендам за 2011 год.

2011 год, возможно, останется самым удачным для многих компаний с точки зрения финансовой отчетности, особенно учитывая текущую сложную глобальную экономическую ситуацию, которая явно может ухудшиться в 2012-2013 году. *Вопреки рекордным ценам на нефть и внутреннему спросу потребителей многие компании будут думать больше о сохранении средств перед растущей неизвестностью. Последние меры по повышению экспортной пошлины и общая неопределенность касательно налоговой реформы для нефтяной отрасли будут также этому способствовать. Некоторые компании металлургических и производственных секторов как ММК и ЧТПЗ уже ощущают на себе высокую стоимость, на энергоносители, демонстрируя убытки.

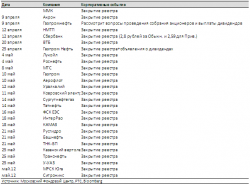

Соответственно мы рекомендуем покупать бумаги с наибольшей дивидендной доходностью (см. таблицу 1) до возможной даты закрытие реестра, из наиболее ликвидных это компании нефтегазового сектора и банки. /Первыми закроют свой реестр Сбербанк и Газпром Нефть./

В относительном сравнении Газпром и Сбербанк, безусловно, являются рекордсменами по доли выплат от чистой прибыли. В абсолютном значении основным лидером по размерам выплат дивидендной доходности является Мечел преф. В целом Мечел показал худшую динамику за год, упав на 67%, что в большей степени отражает высокую дивидендную доходность. Также много опасений вызывает кредитное качество компании, что в большой степени отражено в цене. Мечел преф торгуется недавно, но выглядит достаточно перспективным с техническойстороны.

Башнефть преф и Сургутнефтегаз преф — традиционные лидеры по дивидендной доходности далее следует ТНК-BP, Татнефть и МТС.

По нашим оценкам, российские компании выплатят акционерам по итогам прошлого года рекордную сумму – 33,2 млрд долларов, что на 22% выше, чем за прошлый год. Данный рост оправдан, учитывая рекордные прибыли, на которые вышли многие компании — в особенности из нефтегазового и банковского секторов.

Преимущества дивидендной политики

· Повышение оценки компании.

· Высокие дивидендные выплаты снижают волатильность акций.

Дивидендная политика в России в сравнении с другими странами

· Дивидендная политика российских компаний — худшая на развивающихся рынках: выплачивается в среднем только 19% чистой прибыли и 9% EBITDA (средние дивидендные выплаты на развивающихся рынках составляют 35% чистой прибыли и 19% EBITDA).

· Средний уровень дивидендной доходности в России за прошлый год составил 2,1% против среднего показателя в 3% по Европе и 2,81% в США.

· В США максимальные выплаты по дивидендам в этом году ожидаются от компаний потребительского сектора, таких как AT&T (5,63% из расчета стоимости дивидендов на акцию/текущую цену), Verizon Comm (5,28%), Merck (4,44%). Наименьшие выплаты — от банков и промышленных компаний, такие как Bank of America (0,63%), Alcoa (1,9%). American express (1,40%) и Exxon Mobil (2,33%). Данный уровень сопоставим с уровнем инфляции в США. В России доходности выглядят значительно ниже.

· В США порядка 400 из 500 компаний S&P500 планируют выплаты по дивидендам за 2011 год. В России — только 35 компаний из 200 более или менее ликвидных.

Почему в России традиционно сложились низкие выплаты по дивидендам, причины для изменения

· Основная причина — это отсутствие долгосрочного финансирования. Традиционно до кризиса кредитный портфель российских компаний был краткосрочным, все финансирование велось за счет собственных денежных средств.

· В последние время ситуация изменилась, так как дюрация долга значительно увеличилась, и в основном на краткосрочные обязательства использовались денежные средства. В этом и основное преимущество российских компаний — низкие кредитные обязательства. Также отметим, что финансовые денежные потоки составляют 9% EBITDA у российских компаний и всего 3% в среднем по компаниям развивающихся рынков

Нормативы по дивидендам

Дивиденды-2011. Последние лакомые кусочки?! — Абдуллаев Искандер, ОАО "МФЦ"

Нет комментариев

Последние материалы

-

Сообщения о корпоративных действиях по ценным бумагам иностранных эмитентов 30 декабря, 2025

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Cообщения о корпоративных действиях по ценным бумагам российских эмитентов 30 декабря, 2025

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Сообщения о корпоративных действиях по ценным бумагам иностранных эмитентов 29 декабря, 2025

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Cообщения о корпоративных действиях по ценным бумагам российских эмитентов 29 декабря, 2025

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Сообщения о собраниях акционеров ценных бумаг иностранных эмитентов 29 декабря, 2025

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

РЕЖИМ РАБОТЫ НА НОВОГОДНИЕ ПРАЗДНИКИ 26 декабря, 2025

ООО «Инвестиционная палата» поздравляет вас с наступа...

-

Сообщения о корпоративных действиях по ценным бумагам иностранных эмитентов 25 декабря, 2025

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

Метки

Александр Крылов (25)

Волынский Александр (91)

Газпром (42)

Крылов Александр (672)

ММВБ (210)

ММВБ (27)

МосБиржа (585)

Новости фондовых рынков (7870)

РТС (814)

Сбербанк (49)

ФРС (111)

бесплатное обучение (36)

биржевые термины (30)

брокерское обслуживание (57)

внутри дня (24)

волатильность (31)

график котировок (32)

изменение котировок (32)

инвестиционная палата (225)

инвестор (76)

инвесторам (44)

куда вложить деньги (58)

купить акции (83)

макроэкономические данные (31)

нефтегазовый сектор (142)

отечественный рынок (73)

открытие торгов (102)

покупать на локальных снижениях (72)

продать акции (30)

российский фондовый рынок (566)

спекулянтам (36)

теханализ (43)

торговая сессия (96)

тренд (100)

уровень поддержки (45)

уровни поддержки (355)

финансовый сектор (67)

фондовые индексы (535)

фондовый рынок (288)

фьючерсы (281)

ход торгов (142)

цели роста (252)

цена на золото (675)

ценные бумаги (589)

цены на нефть (680)