Российский рынок.

▲ MSCI сообщила о том, что планирует пересмотреть оценку доли акций ИнтерРАО в свободном обращении, доступных для приобретения иностранными инвесторами (foreign inclusion factor), до 0,20 с 0,13 в ходе полугодовой ребалансировки индексов, результаты которой будут опубликованы в ночь с 15 на 16 мая и вступят в силу 1 июня. Вес акций в MSCI Russia должен вырасти до 0,73% с 0,48%.

5 мая «Интер РАО» объявило об уменьшении на балансе «Интер РАО Капитал» доли акций «Интер РАО» с 12,54% до 9,25%.

Индексы MSCI носят прикладной характер: многие инвестиционные фонды их «покупают», то есть вкладываются в акции, входящие в структуру индекса, пропорционально весу в нем, а также разрабатывают сложные структурные инструменты на основе индексов. Включение в индекс MSCI гарантирует акциям компаний более высокую ликвидность.

▼ НОВАТЭК может потерять место в первой четверке индекса MSCI Russia Standard и, как следствие, 9%-ный вес в индексе MSCI Russia 10/40, уступив его Роснефти. MSCI пересматривает этот индекс за 5 рабочих дней до вступления в силу итогов очередной ребалансировки индекса MSCI Russia Standard (будут опубликованы в ночь с 15 на 16 мая, вступят в силу 1 июня). По итогам последней ребалансировки «НОВАТЭК» занимал 4-е место в индексе. Для того, чтобы остаться в первой четверке, компании по динамике стоимости акций нужно обойти Роснефть на 2% до 25 мая. Учитывая ситуацию с недавними налоговыми дискуссиями, акциям НОВАТЭКа будет сложно расти быстрее акций Роснефти, где наблюдается поддержка.

Комментарий по рынку.

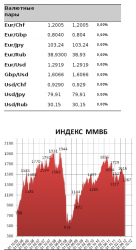

Российский рынок в субботу в отсутствии внешнего фона выглядел не очень активно, хотя достаточно интересно с точки зрения техники. Индекс ММВБ в ходе основной торговой сессии снизился на 0,44% за счет падения акций ЛУКОЙЛа после отсечки до уровня 1 385,81 пунктов.

Во-первых, мы единственные, кто увидеть некоторые важные новости онлайн, а не выйдя после выходных. К таким событиями относится, например, снижение рейтинга банку JPMorgan. С одной стороны, это могло случиться довольно давно (рейтинг банка у всех агентств уже стоял на пересмотре), с другой, сейчас потери JPMorgan от рисковых операций и последующее снижение рейтинга ясно напомнило картину 2007-2008 годов.

Внезапно рынок смог осознать, что после кризиса в мировой финансовой системе ничего не изменилось – ни политика рисков крупных банков, ни меры контроля, ни отслеживание со стороны рейтинговых агентств не стали давать упредительные сигналы. Система просто получила огромный приток ликвидности, в то время как проблемы сохраняются.

Так что рынки получили наглядный пример, что система допускает практически нелепые убытки у тех, кто «слишком велик, чтобы умереть». Скорее всего, на эту новость не среагируют быстро – опубликование после закрытия торгов в США в пятницу позволило инвесторам «переварить» данное событие. Но теперь надо иметь в виду, что любая затяжная коррекция на рынках может обернуться сворачиванием активов кого-то из крупных игроков, что потянет за собой неконтролируемые движения.

Во-вторых, возвращаясь к российскому рынку, надо отметить, что, видимо, индексы хотели бы исчерпать локальный потенциал падения, но не могут определиться с направлением, пока этого не случится на мировых площадках. ММВБ формирует поддержку на 1360 пунктов даже вопреки падениям отдельных бумаг после отсечек. ЛУКОЙЛу в субботу удалось закрыться выше отметки 1680 руб. и не растерять возможность отскока.

Газпром также имеет шанс показать рост к уровню 161 руб., хотя здесь велик потенциал дальнейшего снижения – 141 руб., — поэтому мы не рекомендуем открывать позиции по данному инструменту.

Обыкновенные акции Сбербанка, если пройдут сегодня 200-дневную среднюю на 90,95 руб., будут интересны для покупки с целью 92,5 руб., но тут ключевой момент – надо дождаться преодоления сопротивления.

Привилегированные акции Сбербанка могут вернуться к уровню 69,6 руб., но тут они тоже столкнутся с 200-дневкой, которую не смогли пройти 02, 04 и 10 мая – очень уверенное сопротивление. Так что до пробоя мы не смотрим и эту бумагу.

И подобная ситуация сейчас практически по всему рынку: привлекательные цены, но покупать не стоит до окончания консолидации и выхода из боковика.

Лучшим вариантом для нас сейчас было бы новое снижение индекса ММВБ к отметке 1360 пунктов, и начало отскока выше сопротивления 1420 пунктов, но говорить об этом сейчас все еще рано – посмотрим, как российские площадки переживут эту неделю, обещающую новые закрытия реестров, а также реакцию на обвал евро и возможное ослабление рубля.

Новости мировых рынков.

▲ Народный банк Китая (НБК, Центробанк страны) принял решение снизить нормативы резервных требований к банкам на 50 базисных пунктов с 18 мая, говорится в сообщении регулятора, размещенном на его сайте.

Во второй половине февраля НБК уменьшил норму резервирования для ведущих банков страны с 21% до 20,5%, для средних и малых финансовых учреждений — с 17,5% до 17%.

Однако базовые процентные ставки ЦБ не менялись с 7 июля 2011 года, когда было предпринято их последнее повышение. Ставка НБК по годовым кредитам составляет 6,56%, по депозитам — 3,5%.

Эксперты считают, что НБК до конца года может предпринять снижение базовых процентных ставок.

▼ Ведущие рейтинговые агентства мира отреагировали на сообщение банка JPMorgan Chase & Co. об убытках от торговых операций ухудшением оценки его кредитоспособности. Fitch снизило долгосрочный рейтинг дефолта эмитента JPMorgan на одну ступень — с «АА-» до «А+» (на четыре уровня ниже максимально возможного рейтинга «ААА»), краткосрочный рейтинг понижен с «F1+» до «F1». При этом все рейтинги материнской и дочерних компаний группы оставлены на пересмотре с «негативным» прогнозом (список Rating Watch Negative).

Агентство Standard & Poor’s подтвердило долгосрочный рейтинг JPMorgan на уровне «А», но ухудшило прогноз со «стабильного» до «негативного». В ближайшее время агентство может снизить рейтинги банка, если убытки окажутся больше первоначально заявленных, а проблемы управления — более существенными.

Moody’s с февраля держит рейтинги JPMorgan на пересмотре с возможностью понижения сразу на две ступени в рамках переоценки кредитоспособности ведущих международных финкомпаний на фоне долгового кризиса.

▼ Еврокомиссия подтвердила февральский прогноз рецессии в 17 странах еврозоны в 2012 году: предполагается, что ВВП региона сократится на 0,3% после повышения на 1,4% в 2011 году. Предыдущее годовое падение ВВП еврозоны наблюдалось в 2009 году, тогда оно составило 4,3%. Однако в 2013 году ожидается рост экономики еврозоны на 1%, говорится в докладе Еврокомиссии.

В 27 странах еврозоны ВВП продемонстрирует нулевой рост в этом году и подъем на 1,3% в следующем. Наиболее глубокая рецессия будет наблюдаться в Греции — ВВП страны сократится в 2012 году пятый год подряд, потеряв 4,7%, тогда как в феврале ожидалось снижение на 4,4%. В Испании и Италии также ожидается падение — на 1,8% и 1,4% соответственно. Февральский прогноз предусматривал сокращение экономики Испании на 1%, Италии — на 1,3%. Португальский ВВП упадет на 3,3% в этом году, как и предполагалось ранее. Германская экономика прибавит 0,7%, французская — 0,5%, в 2013 году повышение усилится до 1,7% и 1,3% соответственно.

Бюджетный дефицит еврозоны снизится с 4,1% ВВП в 2011 году до 3,2% ВВП в 2012 году и 2,9% в 2013 году. В Евросоюзе снижение будет более медленным — с 4,5% ВВП в прошлом году до 3,6% ВВП в текущем и 3,3% ВВП в следующем.

По оценкам Еврокомиссии, Испании не удастся справиться с задачей выхода на приемлемый уровень дефицита (не более 3% ВВП) в 2013 году. Если Мадрид намерен сократить бюджетный дефицит в этом году до 5,3% ВВП с 8,51% в 2011 году, то Еврокомиссия считает, что дефицит составит 6,4% ВВП в 2012 году и 6,3% ВВП в 2013 году.

Бюджетный дефицит Греции продолжит снижение в этом году — до 7,3% ВВП с 9,1% в 2011 году и 10,3% ВВП в 2010 году, но вырастет в 2013 году — до 8,4% ВВП.

Франция и Великобритания не смогут сократить дефициты госбюджетов до приемлемого уровня ни в этом году, ни в следующем, однако Италия и Германия сохранят неплохие показатели — менее 1% ВВП в Германии за оба года, 2% и менее в Италии.

Общеевропейский госдолг вырастет в этом году до 86,2% ВВП с 83% ВВП годом ранее, в 2013 году он составит уже 87,2% ВВП. Страны еврозоны будут обременены задолженностью еще сильнее — 91,8% ВВП в 2012 году и 92,6% ВВП в 2013 году против 88% ВВП в 2011 году.

Рекордсменом в сфере госдолга остается Греция — 160,6% ВВП в этом году и 168% ВВП в следующем, на втором месте — Италия (123,5% ВВП в 2012 году). Объем задолженности превышает объем экономики также в Португалии, Ирландии и Бельгии. В Германии, Франции, Испании и Великобритании госдолг останется выше нормы, предусмотренной законодательством ЕС (60% ВВП). Минимальные показатели госдолга сохраняют Эстония и Люксембург — немногим более 10% и 20% ВВП в 2012-2013 годах соответственно.

Уровень безработицы в еврозоне подскочит до рекордных 11% в 2012 году и останется на этой отметке в следующем году, в Евросоюзе безработица составит 10,3% за оба года. Около четверти испанцев и чуть менее одной пятой населения Греции будут без работы в ближайшие два года, во Франции безработица составит 10,2%, в Италии — 9,5%, в Германии — 5,5%.

Инфляция в Европе останется достаточно сильной в текущем году (2,4% в еврозоне, 2,6% в ЕС), что ограничит возможности Европейского центрального банка (ЕЦБ), таргетирующего рост цен на уровне около 2%, по поддержке экономики. В 2013 году ожидается ослабление инфляции до 1,8% в еврозоне и 1,9% в Евросоюзе.

Ожидается сегодня:

В России.

► Объединенная компания «РусАл» опубликует финансовый отчет по МСФО и производственные результаты за I квартал 2012 года.

►Дата закрытия реестров акционеров следующих компаний:

ОАО «ТНК-BP Холдинг» (годовое собрание — 28 июня),

ОАО «Татнефть» (годовое собрание — 29 июня, дивиденды на 1 ОА 7.08 р., на 1 ПА 7.08 р.),

ОАО «Э.Он Россия» (годовое собрание — 29 июня),

ОАО «Сургутнефтегаз» (годовое собрание — 29 июня).

В мире.

► Статистическое управление Европейского союза опубликует данные о промышленном производстве в марте. (13:00)

Ежедневный утренний аналитический обзор, — ОАО "МФЦ"

Нет комментариев

Последние материалы

-

О получении выплат по ценным бумагам 6 мая, 2024

Cведения о начислении: Тип начисления: Купонный дох...

-

Cообщения о собраниях акционеров ценных бумаг иностранных эмитентов 3 мая, 2024

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Сообщения о корпоративных действиях по ценным бумагам иностранных эмитентов 3 мая, 2024

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

-

Cообщения о корпоративных действиях по ценным бумагам российских эмитентов 3 мая, 2024

Уважаемые депоненты, уведомляем Вас о том, что в ООО «И�...

-

О получении выплат по ценным бумагам 3 мая, 2024

Cведения о начислении: Тип начисления: Купонный дох...

-

Cообщения о корпоративных действиях по ценным бумагам российских эмитентов 2 мая, 2024

Уведомляем Вас о том, что в Депозитарий ООО «Инвестици�...

-

Сообщения о корпоративных действиях по ценным бумагам иностранных эмитентов 2 мая, 2024

Уважаемые депоненты! Уведомляем Вас о том, что в Депози...

Метки

Алексей Соловцов (48)

Волынский Александр (91)

Газпром (42)

Крылов Александр (672)

ММВБ (212)

МосБиржа (589)

Новости фондовых рынков (7876)

РТС (814)

Сбербанк (50)

ФРС (111)

бесплатное обучение (36)

брокерское обслуживание (57)

внешние новости (47)

внутренние новости. (46)

волатильность (31)

график котировок (32)

изменение котировок (32)

инвестиционная палата (270)

инвестор (76)

инвесторам (45)

картина дня (46)

корпоративные события (46)

куда вложить деньги (58)

купить акции (84)

нефтегазовый сектор (142)

новостной обзор (48)

отечественный рынок (76)

открытие торгов (102)

покупать на локальных снижениях (72)

российский фондовый рынок (571)

спекулянтам (36)

теханализ (43)

торговая сессия (96)

тренд (100)

уровень поддержки (45)

уровни поддержки (355)

финансовый сектор (67)

фондовые индексы (539)

фондовый рынок (332)

фьючерсы (281)

ход торгов (143)

цели роста (252)

цена на золото (675)

ценные бумаги (591)

цены на нефть (680)